|

Oui je veux devenir propriétaire mais pas à n'importe quel prix. Il faut absolument garder en tête les implications d'être propriétaire (taxe de bienvenue, municipales et scolaires, frais de notaire, de déménagement, de rénovations/réparations ...) et celles d'un prêt hypothécaire.

Illustration : prêt de 200 000$ sur 25 ans à 5,5%. Le paiement mensuel capital+intérêt sera de 1 221$. 25 ans plus tard, vous aurez terminé de payer votre maison en ayant véritablement déboursé 366 235$ soit 166 235$ en frais d'intérêt. Faisons l'hypothèse que le taux d'intérêt reste constant à 5,5% pendant 25 ans. Encore un petit 33 765$ et vous auriez payé 2 fois votre maison : une fois pour vous et une fois pour la banque :( Alors, propriétaire ou locataire ? Des économistes américains, spécialistes en immobilier, se sont entendus pour établir une petite formule, un ratio, qui aidera les futurs acheteurs à se décider. Ils nous disent que pour valoir la peine de devenir propriétaire, il faut que la propriété que vous souhaitez acheter se vende à un prix inférieur à 15 années de paiement de votre loyer annuel. Soit un ratio de 15 entre le prix de la propriété et votre loyer annuel.

Les données du 9 janvier 2014 de Services Immobiliers Royal Lepage révèlent que je devrai m'armer de patience pour trouver ma perle rare ;-) ''Le prix des maisons standards à 2 étages à Montréal a connu une hausse marquée, soit de 5,8%, pour atteindre 401 714$. La situation pour les autres catégories de propriété a été plus équilibré. Les maisons individuelles de plain-pied ont augmenté de 2,9%, alors que les appartements en copropriété standards ont enregistré un modeste repli de 0,4%. On prévoit que le prix moyen des maisons à Montréal va augmenter de 1,4% en 2014, en partie à cause d'une baisse attendue des ventes unitaires.'' J'ajoute à ce ''beau'' calcul, les rendements des fonds commun de placement très intéressants de 2013 et je me rends à la conclusion ... Je vais faire travailler mon argent encore un p'tit peu !

0 Commentaires

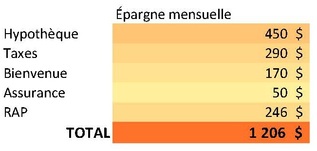

Bon, bon, bon! Vous avez raison, ce n'est pas le meilleur moment pour devenir propriétaire, mais si ça fait partie de vos projets, voici comment faire travailler votre argent en cinq étapes faciles. 1 — Commencer dès aujourd'hui à mettre de côté l’équivalent du paiement d'hypothèque Vous êtes à la recherche du condo ou de la maison de vos rêves. Vous avez fait un budget et vous estimez que vos paiements d’hypothèque ne devraient pas dépasser 1 300 $ d'hypothèque. Aujourd'hui, votre loyer est de 850 $, alors mettez de côté la différence. Ouvrez un compte CELI (ou autres) et ajoutez-y 450 $/mois. 2 — Mettez de côté l’équivalent des taxes scolaires et municipales... Lorsque vous serez propriétaires, vous devrez vous acquitter chaque année des taxes scolaires et municipales. Celles-ci varient d’une municipalité à l’autre, mais pour l’exercice, ajoutez dès maintenant 290$/mois dans le compte CELI que vous avez ouvert à l’étape précédente. 3 — ...et n’oubliez pas la taxe de bienvenue! La municipalité que vous aurez choisie vous accueillera avec une taxe de bienvenue ou taxe de mutation. Ajoutez donc 170 $/mois dans le compte CELI (ce montant représente une moyenne approximative d'une taxe de bienvenue puisque pour une propriété de 275 000 $ la taxe serait de 2 625 $ et pour une propriété de 180 000 $, elle serait de 1 550 $). 4 — Ajoutez les coûts de l'assurance vie hypothécaire Pour un couple de 30 ans, non-fumeurs et en bonne santé, une « assurance vie conjointe 1er décès » au capital de 200 000 $ peut représenter une prime d’environ 600 $/an. On additionne ici un montant de 50$/mois à votre compte CELI. 5 — Commencez à rembourser votre RAP En tant que nouveau propriétaire, vous aurez le droit d'utiliser la stratégie du RAP (régime d'accession à la propriété) qui vous donne le droit de retirer en franchise d'impôt de vos REER jusqu'à 25 000 $ pour l'achat d'une première maison. Ce retrait est remboursable sur 15 ans à compter de la deuxième année du RAP. Pour l’exercice, disons que vous rembourserez le 25 000 $ dès aujourd'hui avec 2 ans de plus pour rembourser, soit 17 ans. On ajoute alors 123 $/mois par personne soit 246 $ au compte CELI. Le but de l’exercice Le CELI vous donnera toute la latitude d'engranger des rendements à l'abri de l'impôt et faire des transferts dans votre REER si le remboursement d'impôt qui s'y rattache en vaut la peine. Vous voilà donc capable de mettre de côté l’équivalent de ce que coûtera votre future maison chaque mois. En seulement 6 mois, vous aurez accumulé la somme de 7 230 $. Supposons alors que votre taux d'imposition est autour de 38 % (soit un salaire entre 40 000 $ et 80 000 $). Cette somme pourrait être investie en REER et vous permettre d'avoir un remboursement d'impôt d'approximativement 2 700 $. Nous avons donc dégagé près de 10 000 $ en 6 mois. Cet argent pourra servir à bonifier votre capital lors de l’achat de votre maison. Si cette stratégie vous intéresse, contactez-moi, sans frais, et nous mettrons en place, ensemble, un plan pour apporter un capital équivalent à 20 % du prix de votre future propriété. Vous économiserez alors l'assurance prêt de la SCHL et accéderez à de meilleurs taux hypothécaires. Maud Salomon - [email protected] - 514 707 2798

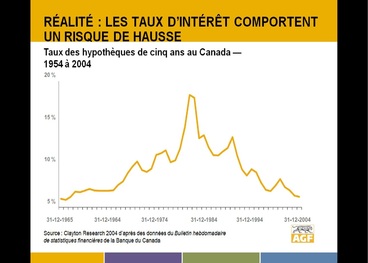

Ce matin, j'ai lu attentivement le blogue de Pierre Duhamel que j'ai trouvé très intéressant. Voici le lien pour lire l'article en question : http://is.gd/LNDVNX Je l'ai trouvé intéressant pour plusieurs raisons, notamment parce que les perceptions changent et que l'on peut maintenant en parler un peu plus ouvertement. L'immobilier n'est pas forcément un bon placement pour tout le monde en tout temps. En y écrivant un commentaire j'ai promis que j'allais étayer mes remarques avec des chiffres, provenant d'une étude que nous avait présentée AGF en 2005. L'étude concernait l'écart entre la perception et la réalité du marché de l'immobilier avec les perceptions suivantes remisent en contexte : - L'immobilier offre de meilleurs rendements que les actions - L'investissement dans l'immobilier ne ''rate jamais'' et obtient des gains réguliers à long terme - Les taux d'intérêts sont très bas, je peux donc me permettre une plus grande hypothèque - Les rénovations sont un moyen facile de réhausser la valeur de ma maison - Il est plus avantageux d'acheter un immeuble à revenu que d'investir dans le marcher boursier Perception numéro 1 : L'immobilier offre de meilleurs rendements que les actions Perception numéro 2 : L'investissement dans l'immobilier ne ''rate jamais'' et obtient des gains réguliers à long terme Perception numéro 3 : Les taux d'intérêts sont très bas, je peux donc me permettre une plus grande hypothèque Et ainsi de suite. Il y a donc bien une distorsion entre la perception et la réalité. Pour en savoir plus, je vous invite à me contacter via courriel : [email protected] ou au 514 707-2798 Ajout début 2012

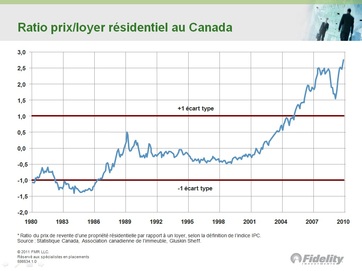

Le graphique suivant nous montre le ratio entre le prix de revente d'une propriété et le prix d'un loyer sur une période de 30 ans soit de 1980 à 2010. (source : présentation de Fidelity Investment) On peut voir clairement qu'à partir de 2005, il devient plus avantageux d'être à loyer. Le ratio prix/loyer atteignant même 2,5 dans l'année de 2007 et plus de 2,6 en 2010. Découvrez mon dernier article dans la rubrique ''s'éduquer'' sur l'hypothèque inversée.

''Le Canadian Home Income Plan (CHIP) (programme canadien de revenu résidentiel), offert par la banque HomEquity, est la principale source d'hypothèques inversées au Canada. ... Avec une hypothèque inversée, vous n'effectuez pas de paiement. L'intérêt sur votre prêt hypothécaire inversé s'accumule et l'avoir que vous détenez dans votre maison diminue. Si par contre vous vendez votre maison ou si votre maison n'est plus votre résidence principale, vous devez rembourser le prêt et payer les intérêts accumulés. Avant d'opter pour un prêt hypothécaire inversé, prenez le temps de bien comprendre toutes les conditions qui s'appliquent, et de comparer les avantages et les inconvénients de ce mode d'emprunt.'' ...En savoir plus. J'ai été pas mal intrigué par l'article ci-dessous paru dans ''conseiller.ca''. On y apprend, entre autre, que les québécois ne seraient pas inquiets outre mesure pour leur budget si les taux venaient à monter. Et qu'ils ont les liquidités mensuelles necessaires pour absorber 1% d'augmentation du taux. Si ce n'est pas votre cas ou si tout simplement vous feriez un bien meilleur usage de votre argent qu'une compensation d'une hausse des taux, venez découvrir si cette stratégie hypothécaire plus qu'intéressante est faite pour vous et votre famille : http://is.gd/wlVk63 Quel est le meilleur taux ?

Qu'est-ce que cela veut dire au juste : le meilleur taux pour vous ou pour l'institution financière prêteuse avec laquelle vous faites affaires ????? Les objectifs et intérêts sont-ils les mêmes pour ses 2 parties !??? Sont-ils les mêmes pour votre voisins, votre patron, vos parents ou votre meilleure amie !!?? La bonification se trouve là justement et je la nomme : la double compétence !! Votre hypothèque est partie prenante d’une stratégie financière active personnalisée, ne la laissé pas de côté. Ce serait comme laisser l’investissement le plus important de votre vie de côté. Savez-vous qu’en moyenne vous allez payer le double du prix de votre maison en intérêt !!?? Pourquoi ne pas se questionner et travailler sur cette partie là. Maintenant vous poserez la question à votre courtier : Quelle est la meilleure stratégie au meilleur taux que tu me proposes ? Remarquez bien que le taux d’intérêt arrive en deuxième position dans ma priorité. La première étant la Stratégie Financière. Prenons 1 exemple pour voir l’impact du taux d’intérêt puis nous le relierons à l’impact de notre stratégie et ensuite nous combinerons les 2 !! Supposons que nous prenions une hypothèque en avril 2010 et que nous cherchions le meilleur taux…..et nous ferons de même pour tout les renouvellements de la stratégie du taux fermé 5 ans. Hypothèque de 150 000$ amortie sur 25 ans avec un taux de 4,09% et de 4,19% Hypothèque de 150 000$ paiement mensuel Intérêt sur 25 ans Taux à 4,09% 796,37$ 88 909,72$ Taux à 4,19% 804,56$ 91 366,82$ Soit une différence de 2 457,1$ sur 25 ans, ce qui représente 98,28$ par année. Voyons maintenant l’impact avec une stratégie du taux variable. Supposons que j’ai acheté une maison il y a 25 ans soit en 1984 et que j’ai fini de la payer en 2009, soit 25 ans plus tard. (références pour taux moyen donné par la banque du canada) Je compare donc un taux moyen fixe sur 5 ans des 25 dernières années avec taux variable moyen d'1 an sur les 25 dernières années. Hypothèque de 150 000$ amortie sur 25 ans avec les taux d’intérêt moyens. Hypothèque de 150 000$ paiement mensuel intérêt sur 25 ans Taux moyen 5 ans depuis 25 ans 1723,15$ 366 943,53 Taux moyen 1 ans depuis 25 ans 1303,53$ 241 059,72$ Soit une différence de 125 883,81$ ce qui représente 5 035$ par année. Mais la stratégie ne s’arrête pas là vous imaginez bien que notre argent peut travailler pour nous encore d’avantages !!! Indice : Si vous êtes capable de payer la mensualité pour un 5 ans fermé, alors nous mettrons en place une stratégie court terme avec paiement moyen terme. Ainsi l’hypothèque sera remboursé plus vite, donc moins d’intérêt déboursé et fin des paiements plus tôt. Indice 2 : Vous êtes toujours capable de payer la mensualité pour un 5 ans fermé, alors nous mettrons en place une stratégie taux variable avec investissement dans vos REER du surplus et nous nous servirons du rembourssement d'impôt pour investir dans un CELI puis prendons les rendements de celui-ci que nous appliquerons sur l'hypothèque. Mais cette stratégie est-elle la plus efficace pour vous ?? Si au contraire vous voulez déclarer des intérêts !!?? Ou s’il vous reste 10 ans de paiement hypothécaire et que le marché est en forte hausse ou en voix de l’être comme disent les économistes !!???? Ou si le marché n’a jamais été si bas depuis les 30 dernières années !?? Ou si vous êtes une personne anxieuse même au renouvellement à 5 ans ? Une stratégie se développe selon plusieurs critères, notamment en tenant compte du contexte économique actuel et changeant, mais également de vos objectifs et de votre situation personnelle et financière, tout en gardant à l’esprit que nulle ne peut prédire avec certitude l’avenir des taux hypothécaire au Canada. Il peut exister autant de stratégie que de propriétaires. Et nous les avons regroupés en plusieurs groupes : - Stratégie du taux variable - Stratégie du taux 5 ans - Stratégie du long terme - Stratégie pour rétablir sa côte de crédit - Stratégie de l’intérêt déductible Ainsi on comprend mieux pourquoi permettre à son hypothèque de nous faire travailler en double compétence et pas mal payant pour le propriétaire ! Questionnaire pour démarrer une recherche de stratégie : ICI N’hésitez pas à prendre contact avec nous pour mettre en place votre stratégie personnalisée : [email protected] ou au 514 707-2798 |

Permettez-moi de vous souhaiter à tous, la bienvenue sur le blogue.

|