0 Commentaires

Si vous avez mis à jour vos testaments et vos procurations, bravo! Cela relève d'une planification successorale saine. Mais malheureusement, ce n'est que le premier pas pour mettre vos finances en ordre. Le monde numérique a soulevé toute une série d'autres questions dont on doit tenir compte pour que nos héritiers et nos exécuteurs testamentaires puissent régler notre succession. Par exemple, vos héritiers connaissent-ils les mots de passe de vos pages LinkedIn et Facebook? Beaucoup de gens voudraient que ces pages soient closes immédiatement après leur décès : difficile si l'on n'a pas un identifiant et un mot de passe. Et puis il y a des choses comme les mots de passe de votre téléphone cellulaire ou de votre ordinateur. C'est souvent là que l'on trouve les contacts de la personne décédée, et il faut probablement un mot de passe, ne serait-ce que pour signaler le décès aux amis, à la famille et aux clients de la personne décédée. Ce sont des questions dont nos parents n'avaient pas à se préoccuper, mais notre empreinte numérique a elle aussi besoin d'une planification successorale, dit David Christianson, auteur de l'ouvrage Managing the Bull et conseiller financier auprès de Christianson Wealth Advisor/Financière Banque Nationale à Winnipeg. « La plupart des gens n'ont pris aucune mesure particulière, et ont du mal à simplement se rappeler tous leurs mots de passe », explique-t-il. Dans le cas de deux conjoints, il y en a un ou une qui connaît tous les mots de passe et où se trouvent les comptes financiers et les informations nécessaires. C'est naturel, puisque l'un des deux est généralement la personne qui gère les finances du ménage, dit Mark Halpern, planificateur financier accrédité et président de illnessPROTECTION.com à Markham, Ontario. Mais c'est aussi là que la planification successorale tombe souvent à l'eau. Voilà pourquoi M. Halpern a créé ce qu'il appelle une boîte à outils pour la planification successorale (que l'on peut télécharger àwww.illnessprotection.com), où les gens inscrivent toutes les informations les concernant et les gardent en un lieu accessible. Cette boîte à outils contient toutes sortes de choses : comptes financiers, polices d'assurance, programmes de fidélité et mots de passe numériques. « Il faut mettre ça là où quelqu'un d'autre que le conjoint ou la conjointe peut le trouver à tout moment, dit-il. Après tout, il pourrait se produire un événement catastrophique entraînant le décès des deux conjoints, et peut-être ont-ils de jeunes enfants. Quatre-vingt-dix-neuf pour cent du temps on n'y est pas préparé. » Ce document de 20 pages est long à remplir et il faut du temps pour trouver les informations appropriées. Mais ne vous y trompez pas, c'est loin d'être du temps perdu. Votre exécuteur testamentaire et vos héritiers vous en seront reconnaissant, dit M. Halpern. M. Christianson dit en plaisantant qu'il aime bien garder ses numéros de comptes et ses mots de passe sur un morceau de papier au-dessus de son ordinateur de manière à les voir à tout moment et à ne pas oublier les informations qui s'y trouvent. La peur que ces informations tombent dans de mauvaises mains est ce qui empêche les gens de les dévoiler, dit-il. Il fournit aux clients un cartable dont l'emplacement doit être connu des membres de la famille choisis ou des exécuteurs testamentaires. Ce cartable doit contenir toutes les informations sur les comptes en ligne. M. Christianson recommande de donner les mots de passe séparément à toutes ces personnes choisies. Les mots de passe devant être changés périodiquement, et les mettre dans un coffret à la banque n'est peut-être pas pratique, indique-t-il. Souvent, les clients ne savent trop que mettre dans un coffret. En règle générale, il faut mettre en lieu sûr tout ce qu'on a peur de perdre, dit Robyn Thompson, présidente et planificatrice financière auprès de la société torontoise Castlemark Wealth Management. Plus précisément, elle conseille de mettre en lieu sûr les originaux des polices d'assurance vie et des polices d'assurance habitation, des certificats de naissance, de mariage et de décès, des certificats d'actions et d'obligations, les originaux de contrats, les titres de propriété et d'hypothèques, les bijoux particulièrement importants et des choses comme des négatifs ou des photos familiales à transmettre à la génération suivante. Mais ne mettez pas dans un coffret bancaire des choses dont vous risquez d'avoir un besoin urgent. « Les banques sont fermées la nuit, les weekends et pendant les congés, et on ne peut donc pas toujours y accéder quand on a besoin d'informations, signale Mme Thompson. Une procuration, par exemple, doit être accessible. Lors d'une urgence, on peut aussi avoir besoin de son passeport, surtout avec les contrôles aux frontières. » Quant aux testaments, elle est convaincue qu'ils doivent être conservés dans un coffre à l'épreuve du feu, chez soi ou chez un avocat ou un conseiller. Un exemplaire du testament pourra toutefois être rangé dans un coffret bancaire. Il ne faut jamais oublier qui aura accès à votre coffre s'il vous arrive quelque chose. Si vous ne faites pas attention, « vos directives pourraient se retrouver sous clé dans un coffret sans que personne n'y ait accès. » La banque transmettra les instructions qui se trouvent dans son coffre, mais seulement une fois que le demandeur a fait la preuve qu'il est réellement l'exécuteur testamentaire. Et n'oubliez pas non plus que votre exécuteur testamentaire doit savoir que vous avez un coffre à la banque, ou connaître l'endroit où il peut trouver toutes les autres informations. Article paru dans le Morningstar du 25-Juillet-2014, écrit par Deanne Gage.

Journaliste à Toronto, Deanne Gage est spécialiste des finances personnelles depuis 1999. Elle a reçu plusieurs prix journalistiques, dont un de l'Institut des Fonds d'Investissement du Canada. Elle a également été éditrice pour la revue Advisor's Edgeet le site Advisor.ca. On peut la joindre à [email protected] Article tiré du site ''conseiller.ca'' du 4 juillet 2014 Or, selon un récent sondage de la TD, seuls 40 % d’entre eux se considèrent comme « très bien préparés » à cet égard, tandis que près de la moitié ne mettent pas régulièrement à jour leur plan successoral.

Effectuée en ligne auprès de 1106 Canadiens de 65 ans et plus par la firme Environics Research Group, cette enquête révèle aussi que 28 % des Québécois n’ont jamais discuté de leur plan successoral avec leur famille, car ils considèrent qu’il s’agit là d’une question difficile à aborder. Enfin, 20 % des personnes sondées affirment craindre que leur succession ne paye trop d’impôts ou que leurs héritiers n’approuvent pas leurs décisions ou ne dilapident leur héritage. Absence de testament = délais et frais inutiles « Quelle que soit l’importance du patrimoine, une bonne planification successorale est essentielle, particulièrement lorsqu’on tient compte des nouvelles complexités liées aux arrangements familiaux qui dépassent le cadre de la famille nucléaire », estime Annie Boivin, directrice principale, planification fiscale et successorale à Gestion de patrimoine TD. « Un plan successoral ne procure pas que des avantages financiers, comme la réduction des coûts et des impôts, il permet aussi d’établir et de faire respecter ses volontés », ajoute-t-elle. TD souligne par ailleurs que l’absence de testament risque d’entraîner des frais et des délais inutiles et souvent imprévus. Mettre à jour son plan successoral D’où l’intérêt de consulter un conseiller en planification successorale, explique l’institution financière. En effet, celui-ci peut offrir des conseils sur les stratégies de distribution des actifs, à l’extérieur du testament, qui ne sont pas nécessairement assujetties aux mêmes règles fiscales. Selon Annie Boivin, une fois le plan successoral élaboré, il est également important de le mettre à jour tous les trois à cinq ans, ou après un changement d’état civil, de situation financière ou d’emploi, ou encore la naissance ou le décès d’un membre de la famille. « La mise à jour d’un testament ne prend que quelques minutes et évite des conséquences qui peuvent être très lourdes pour les héritiers », conclut-elle. À lire : Familles recomposées : solide testament requis! ... par l'identification de ses objectifs. Qu'attendez-vous d'une planification successorale ? Quels sont vos objectifs ?

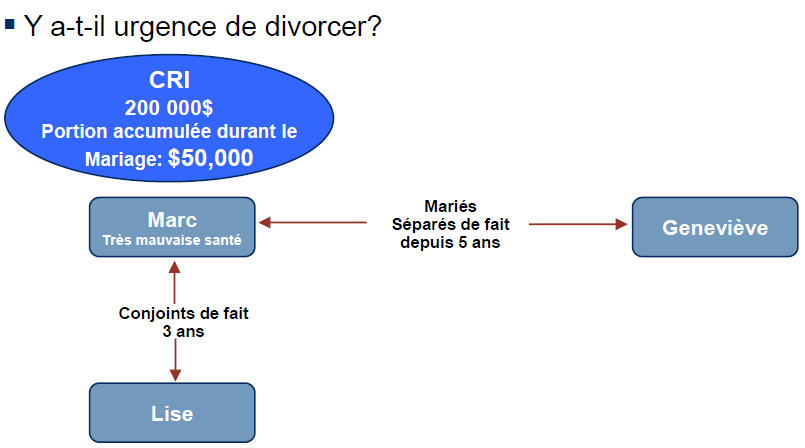

[email protected] ou 514 707-2798 Mise en situation : Marc et Geneviève sont mariés, ne vivent plus ensemble depuis longtemps mais s'entendent plutôt bien. Marc est en très mauvaise santé. Il est en relation amoureuse avec Lise depuis un bon moment maintenant et d'après leur déclaration d'impôt ils sont ''conjoint de fait''. Marc a travaillé dans une entreprise qui lui a permis de cotiser à un fonds de pension que nous appellerons CRI (type REER d'entreprise provincial). Il a accumulé 200 000$ dont 50 000$ pendant son mariage avec Geneviève. Marc et Lise ainsi que Geneviève, chacun de leur côté, se demandent s'ils devraient divorcer. Question : Financièrement parlant, y a t-il urgence de divorcer ? Réponse : Ça dépend du côté de qui vous vous placez, n'est-ce pas ? Les règles d'attribution en cas de décès du titulaire d'un CRI me disent qu'au décès de Marc, sa conjointe pourra faire ''rouler '' le CRI de son conjoint à son nom. S'il y a divorce, alors la loi sur le partage familiale intervient et nous dit que la partie acquise pendant le mariage sera donc divisée à part égale entre les 2 époux. Geneviève et Marc partageront donc 50 000 $. Plaçons-nous du côté de Geneviève : Puisqu'au décès de Marc, si Geneviève est toujours mariée, elle recevrait la somme de 200 000$, soit la totalité du CRI de Marc. Lise ne recevra rien. On fait tout pour ne pas divorcer. Plaçons-nous du côté de Marc et Lise : Puisqu'au décès de Marc, Lise qui est sa conjointe de fait depuis plus de 3 ans, recevrait la somme totale de 175 000$ (200 000 - (50 000/2)). Geneviève aurait effectivement reçu 25 000$ lors du jugement du divorce. On divorce le plus tôt possible. Il est donc très important de bien connaître ses placements. Puisque l'issue de cette analyse pourrait tout à fait être différente notamment si le CRI était sous juridiction fédérale ! Voir également le dossier complet sur le divorce.

Billet préparé d'après la présentation de Mr Lessard, consultant en services de fiscalité et retraite, sur les Cri et Frv au décès chez Manuvie. |

Permettez-moi de vous souhaiter à tous, la bienvenue sur le blogue.

|

||||||